凶猛!今年上市公司收购PE第一单!——宝新能源砸25亿入股东方富海,反向持股+股权受让+增资,手法相当高级(并购笔记)

时间:17-03-02 来源:并购优塾

凶猛!今年上市公司收购PE第一单!——宝新能源砸25亿入股东方富海,反向持股+股权受让+增资,手法相当高级(并购笔记)

如果你开办一家PE机构,究竟值多少钱?究竟能赚多少钱?

今天,宝新能源收购东方富海一案,告诉你答案:估值48亿!年净利润2亿!

这个净利润,绝对已经秒杀全中国大多数上市公司了。

本案,宝新能源通过“股权转让+股权认购”两步走,先受让东方富海30%股权,再对东方富海认购增资(9000万股),总共耗资25.2亿,实现了对东方富海42.86%的股权。

本次交易的股权转让作价,以东方富海100%股权的估值(48亿)为基础,30%股权作价为14.4亿。

但是,由于东方富海的属性为PE,一家PE机构,核心资产其实是人。众所周知,人这个玩意,其实是最难估值的。于是,我们着重分析了东方富海这家PE的估值作价方法。

另外,搞新能源发电的宝新能源,也不是第一次跨界玩收购了,从收购百合网股权,再到筹建梅州客商银行,宝新能源正意图构建一个“宝新金控”大金融平台。

未来的想象空间,看来不小。

而这次入股PE机构,也开启了上市公司“银行+PE”新模式。

未来,东方富海会有怎样的格局安排,他又会与上市公司擦出什么样的火花呢?

“PE和上市公司如何擦出爱的火花”

1交易方案

宝新能源出资25.2亿元,向富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健、公司其他股东购买其持有的东方富海2.1亿股股份,占其股份比例为42.86%。方案分为两步,具体如下:

——股权转让

2017年2月23日,宝新能源与富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健、公司其他股东签订《股份转让及认购协议》,受让其持有的东方富海1.2亿股股份,交易作价14.4亿元。

——股份认购

宝新能源拟以12元/股的价格,向富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健,认购其增发的0.9亿股股份,交易作价10.8亿元。

本次交易前后,上市公司实际控制权未发生变更。控股股东和实际控制人仍为为宝丽华集团。

2背景

上市公司:宝新能源 ( 000690 )

公司成立于1997年1月,1997年1月在深交所上市。

截止本案发生时,公司的控股股东、实际控制人为宝丽华集团。

公司主营业务为电力、建筑施工、投资等 。

公司生产的300MW等级的循环流化床锅炉机组,是世界上单机容量最大的第一台投产运行的单炉膛300MW等级的循环流化床锅炉机组。

据最新三季报显示,公司实现营收24.34亿元,同比减少15.83%,实现净利润5.56亿元,同比增长9.78%。2013—2015年,实现净利润分别为:110733.63万元、102147.42万元和64431.54万元。

(上市公司近三年财务数据)

标的资产:东方富海

公司成立于2006年10月。

截止本案发生时,公司控股股东为富海久泰,实际控制人为陈玮、程厚博。

公司经营范围为:受托资产管理、投资管理;投资咨询、企业咨询管理;投资兴办实业。

公司2015-2016年,实现净利润分别为21,567.60万元和20,607.76万元。

(标的公司近两年财务数据)

3看点

1)看点一:交易之前,PE反向持股上市公司5%股权

本案的开端,发生在2017年1月12日。富海久泰与宝丽华集团签订《股权转让协议》。(正值上市公司停牌期间,停牌前最后一个交易日收盘价9.27元)

协议约定:富海久泰以8.35元/股的价格,受让宝丽华集团持有的上市公司108,794,395股股份,约合5%股权,作价9.08亿。

为什么说是本案的开端呢?

因为富海久泰就是东方富海的股东之一,且持有东方富海的股权比例高达39.18%。

其实际控制人为陈玮和程厚博,分别是东方富海的董事长和副董事长。(陈玮是富海久泰的普通合伙人和执行事务合伙人,程厚博为陈玮的一致行动人)。

这次入股,虽然规模不大,但将几方利益都拉到了一起,的确算的上是一个重要的利益安排。

心机Boy!

自此次股权转让后,或者可以说撩完上市公司以后,陈玮开始分批次地(股权转让+股权认购)将东方富海42.86%的股权转让给上市公司。

或许在未来,东方富海还会有更多的布局,其中深意,各位读者自行体会。

2)看点二:本案构成关联交易,方案如何设计?

由于陈玮在本次交易前,就通过富海久泰持有上市公司5%股权。此次,上市公司拟协议受让东方富海42.86%的股权,其中与陈玮有关联的股东有5个,合计股份比例为77.59%。

所以,本案构成关联交易。

因为东方富海的股东较为繁多,我们先梳理下,后文叙述将简化名称,方便理解。

与陈玮有关联的股东(5个)分别为:

a.富海久泰(实控人:陈玮、程厚博),持有东方富海39.18%;

b.富海聚利(东方富海的员工持股平台,实控人:陈玮、程厚博),持有东方富海7.84%;

c.陈玮,持有东方富海14.97%;

d.程厚博,持有东方富海5.60%;

e.渤海国际信托(东方富海股权投资事务管理类集合资金信托计划受托人,该产品的劣后级受益人为陈玮、程厚博及其余25名自然人),持有东方富海10.00%;

非关联方股东(15个)分别为:浙银资本、安林珊资产管理、深圳市创新投资集团、珠海金控、扬子高新、新余富好投资、新余民盈投资、新余海丰投资、宁波天华投资、新余中原民享投资、刁隽桓、刘世生、梅健、谭文清、刘青

接下来,我们一起进入正题,来看看本案是如何设计的。

2017年2月23日,上市公司与富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健等其他股东、以及东方富海签订了《股权转让协议及认购协议》,分两步来看:

——第一步:30%比例的股权转让

转让方:富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健

受让方:上市公司

转让数量及比例:1.2亿股东方富海的股票,约占东方富海30%的股权

转让单价:12元/股

转让价格:14.4亿

——第二步:股权认购9000万股

第一步转让完成后,上市公司再以12元/股的价格,认购东方富海增发的9000万股股票,总认购价款为10.8亿。

本案中,股份转让和股份认购两者互为前提,不可分割。

通过上述两步走,上市公司将获得东方富海共计2.1亿股股份,对应其增资完成后42.86%股份比例,合计作价25.2亿。

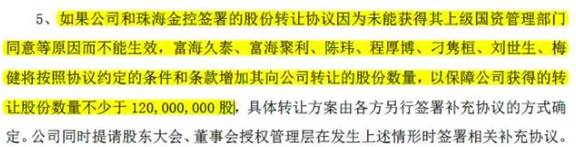

值得留意的是,第一步中的股权转让,约定转让的1.2亿股是无论如何都要保证足数转让的。

因为协议中约定,假如因珠海金控的上级国资管理部门未审核通过本案协议转让事项,那么,富海久泰、富海聚利、陈玮、程厚博、刁隽桓、刘世生、梅健将需要补足差额股份数量。

好了,对数字敏感的读者要问了,东方富海转让了42.86%的股权给上市公司,是不是要嫁鸡随鸡,嫁狗随狗,更名换姓了?

NONONO,本次股份受让及增资完成后,陈玮、程厚博及其控制的富海久泰、富海聚利,合共持有东方富海51.31%股权,仍为东方富海的实控人。

东方富海仍然掌握在陈玮大佬的手中。牛 逼啊~

逼啊~

3)看点三:标的资产是PE,该如何估值?

本案的标的为东方富海。

东方富海,成立于2006年,是国内知名的PE投资机构,在创投排行榜中名列前十强。截止2016年底,累计管理基金规模超过100亿元,已投项目已超过300个,涵盖信息技术、节能环保、医疗健康、新材料与先进制造业、影视文化等领域。

其知名案例有:华锐风电、潍柴动力、科陆 电子等。

电子等。

PE机构作为并购标的资产,是近几个月来比较罕见的案例。

对于PE性质的标的资产,本案是采用何种估值方案,确认其股权价值的呢?

本案对PE机构的评估,采取了收益法。

本案,对东方富海截至2016年12月31日(评估基准日)的全部资产及负债,进行评估。其中,资产总额20.9亿,负债总额3.45亿,净资产17.48亿,归属于母公司的净资产为17.29亿。

经评估,东方富海的估值为47.94亿,较账面价值的增值率为177.21%。

其增值合理性在于:PE属性所拥有的运营基金的能力、募资能力、行业口碑、企业成立以来建立的商誉等等不能入账的无形资产价值。

经交易各方协商一致,东方富海股东全部权益价值最后作价48亿元。

具体的评估细节,这里不再详述。但由于PE估值的特殊性,我们还有两点需要特别提醒读者。

第一点,是关于东方富海的经营模式及评估假设。

东方富海作为基金管理企业,经营模式主要为以作普通合伙人的形式成立普通合伙人企业(基金),其主要收入为收取各基金(合伙企业)管理费,并根据运营基金的收益提取奖励(Carry)作为投资收益核算。

如果管理水平下降,可能面临的经营情况是普通投资人不愿意再出资,新成立基金难以募资等情况,会直接导致东方富海管理费收入和投资收益的下降。

本案评估假设的是现管理团队能继续维持现有管理水平,维持现有基金规模,人员结构相对稳定,若基准日后因各种原因出现较大人员变动,基金规模出现连续性下降,则本评估报告假设条件失效,评估结论自然失效。

第二点,是东方富海的收益预测的分析。

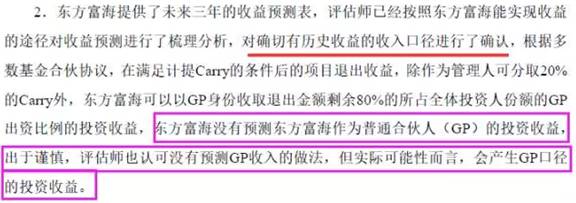

东方富海提供了未来三年的收益预测表,评估机构通过对东方富海能实现收益的途径及收益预测进行了梳理分析,对确切有历史收益的收入口径进行了确认。

根据多数基金合伙协议,在满足计提Carry的条件后的项目退出收益,除作为管理人可分取20%的Carry外,东方富海可以以GP身份收取退出金额剩余80%的所占全体投资人份额的GP出资比例的投资收益,东方富海没有预测东方富海作为普通合伙人(GP)的投资收益。

出于谨慎,本案评估机构也认可没有预测GP收入的做法,但实际可能性而言,可能会产生GP口径的投资收益。

4)看点四:业绩承诺与义务补偿安排

那么,除了估值的特殊性之外,东方富海股东还对上市公司承诺:2017年、2018年和2019年的税后净利润分别不低于人民币3亿元、4亿元和5亿元。

那么,东方富海最近的财务状况如何,我们好奇的翻了下他们的财报,东方富海2015-2016年的税后净利润为2.06亿和2.16亿。

看看东方富海的过往业绩,再脑补下他被上市公司入股后的“风光”,这点业绩承诺压力应该不算大。

再说了,东方富海作为PE老司机,管理精英不要太多好不好?

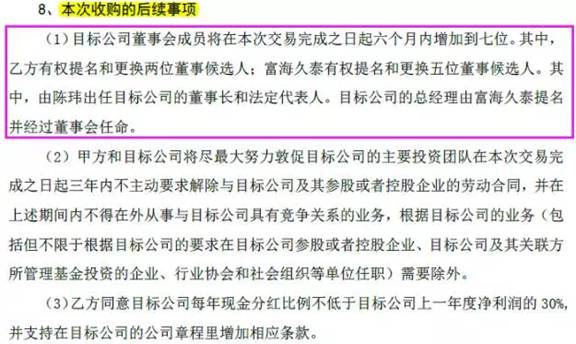

为了保证东方富海的管理层稳定,且继续提交漂亮的业绩单,东方富海的股东们,对于本次股权转让还另行提出了本次交易后,增加东方富海董事会成员的要求。其中:

上市公司有权提名和更换两位董事候选人;

富海久泰有权提名和更换五位董事候选人;

陈玮仍然出任东方富海的董事长和法定代表人;总经理由富海久泰提名并经过董事会任命。

但是,不怕一万,就怕万一。假如业绩承诺实现不了怎么办?

还有义务补偿的兜底嘛!

如果东方富海在2017-2019年的三年期间,实际税后净利润少于上述年度目标净利润之和的90%(即10.8亿),涉及本次股权转让的东方富海股东们,将在2019年审计报告出具日起6个月内,对上市公司就差额部分进行现金或者股份补偿。

现金or股份,私募大佬有权随意挑选。

若是选择现金补偿,计算公式如下:

现金补偿金额=(甲方承诺税后净利润之和-目标公司在上述三个年度实际税后净利润之和)×42.86%

若是选择股份补偿,计算公式如下:

股份补偿数量=现金补偿金额÷(目标公司2017年、2018年和2019年三年实际税后净利润的算术平均数×10÷股份补偿之日目标公司总股本数)

5)看点五:本案打造了上市公司“银行+PE”模式

起先,宝新能源的主营收入的来源为新能源电力。

不过,宝新能源近期动作,表现了他对金融行业、互联网行业的浓厚兴趣和转型需求。

比如说,宝新能源拟与广东塔牌集团、广东喜之郎集团、广东超华科技、广东温氏食品集团共同筹建梅州客商银行,分别认购股本30%、20%、19.9%、17.6%、12.5%股份。

该事项在2016年12月31日,获得监管层批复,筹建时间为6个月。(筹建期间不能从事金融业务,筹建完成后,向广东银监局提出开业申请)

梅州客商银行筹建完成,将成为广东省在粤东西北地区设立民营银行的首创

【1】早前,还先后设立广东信用宝征信管理和宝新融资租赁。

并且,在2016年8月,宝新能源还收购百合网22.65%股份,意图打造“互联网+”新业态。

看得出,宝新能源两手抓,一手抓金融,一手抓流量,贯彻公司“产融结合、双轮驱动”发展战略,一步步完善战略布局,全力构建涵盖银行、证券、基金、投资、保险、征信的“宝新金控”大金融平台。

宝新能源玩的不亦乐乎,这次还喊来PE小伙伴一起玩,开启了“银行+PE”模式。

这样一来,左手资金端,右手资产端,宝新能源真是越来越有趣了。

股市有太多未知的猜测,被套的烦恼算什么?

就问你们,会不会跟着宝新能源,左手右手一个慢动作?

关键是,现在连PE东方富海也来一起嗨了,而且陈玮大佬也是弄潮儿,跟明星们一起,曝光率也是杠杠的。(捂脸)

下图,是PE大佬参加某综艺节目的截图。

不知道这位儒雅的PE大佬,未来会跟宝新能源擦出什么样的火花呢?

4中介机构

财务顾问:安信证券

法律顾问:广东法制盛邦律师事务所

审计机构:北京兴华会计师事务所

评估机构:北京中林资产评估

PS:

一个PE机构,到底能有多赚钱,本案算是回答的比较清晰了。

按照2016年已经完成的业绩,东方富海年净利润为2亿多。这业绩,已经妥妥的超过绝大多数上市公司了!

东方富海(OFC)不仅仅会“吸金”,貌似还很文艺。给大家po下他们的“自我介绍”,你们感受下:

另外,投行同志们,似乎都还爱搞搞军规。

看过我们之前文章的朋友们,应该还记得东方高圣的59条军规。这次,东方富海的军规比较简短精炼,总共7条:

1.从小事做起,每周都写工作周报

2.把工作完成在昨天

3.把合作变成工作的习惯

4.沿着原则的方向前行

5.永远保持认真和勤奋

6.放弃自己,维护OFC

7.先为自己赚工资,后为公司赚利润

对于这7条军规,老司机们觉得如何?

要是不懂,可以直接上陈玮大佬的节目去问咯(偷笑)

摘自—并购优塾

| 上一篇 | 下一篇 |

|---|---|

| 毁三观!顺丰市值=国航+东航+南航,洋韭菜还在... | 王卫的身价,折射了A股的荒唐 |