LPR影响的不止是房贷,还有未来的钱

时间:24-02-23 来源:H小姐与G先生

LPR影响的不止是房贷,还有未来的钱

今天,A股市场表现不温不火,但是在盘中却有一个降息的利好。

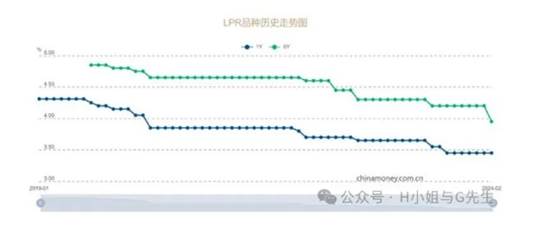

2月份的LPR(贷款市场报价)利率出炉:1年期贷款市场报价利率(LPR) 3.45%,与前值持平,5年期3.95%,前值 4.2%,下降25个BP,成为史上最大的一次“降息”。

01

指标该如何解读

1年期利率指标,是短期指标,主要“指导”的是短期的消费贷、信用贷款等。

而5年期以上品种的利率指标,是中长期指标,最直接相关的是中长期的企业贷款和个人的住房贷款。

随着LPR的下调,对应企业的投融资成本以及个人承担的房贷利率成本都会有所下降。

房贷,一般需要到10年、20年,甚至更久。

代入案例来看,100万的房子,等额本息的条件下,累计月供能够减少5.2万元,折算下来,每个月能够少还月供近150元。

落到具体城市,深圳以居住为目的的普通刚需房,总价大概在4-5百万,估摸算着,每个月能够少个4-5百元。

对有房贷的朋友,恭喜你,每个月的可支配收入可以有效增加几百。

对于没有房贷的朋友,刺激一下或许就上车了。

02

降息,为什么选择这个时候?

主要有两个原因:一个是汇率压力缓解且实际利率偏高,一个是因为对商业银行的保护。

首先,23年下半年,人民币整体贬值,而外汇储备占比高,面临较大的汇率压力,对四季度的降息形成干扰。

随着24年美联储那边有了降息预期,人民币面临的汇率压力减轻,这个时候降息不会对人民币形成压力。

而另一方面,LPR的定价是以年为单位,大部分的贷款重置需要等待1月份。

如果在23年四季度就开始降息,24年开年商业银行将会面临大量的贷款利率下调的申请,对其经营造成压力。

当然,其实这波也不是毫无预期。

2023年底的时候,存款利率就已经开始下调了,在之前的《银行存款一抢而空!好笑吗?其实,这群人挺聪明。》等多篇文章已经提及。

存款利率下调先行,先把商业银行的负债压力端进行缓解,为其主营业务的贷款收入下行打开时间窗口。

补充一点就是23年以上,CPI和PPI指标的同比持续下行,甚至增速为负,实际利率较高。

这也就要求着需要有效降息,来刺激市场的消费、投资需求,从而拉动经济的增长。

降息,早已成为战术,只是落地更具有战略性。

03

市场不温不火的原因

照往年历史看,每次降息政策出台都会有比较大的刺激作用,更何况是这次下调25bp这么大幅度。

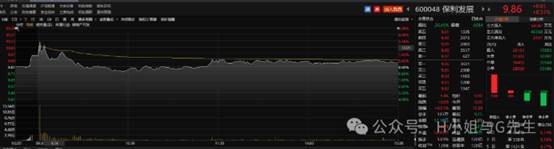

但今天房地产板块也只是高开低走,龙头保利发展冲上去不过“三秒”,转头就单体下行。

午后拉起来一些,但是作用不大。

中国的GDP很大程度上是房地产拉起来的,所以也常说:

看经济,要先看中国地产还能不能起来。

曾经听到一名分析师说,中国的房地产还有比较大的空间。

注意,这个空间方向是往下的。

在2023年,其实利好的政策不少,降准降息等动作很多,但是市场的敏感度下降、信心仍旧不足,那是因为很多人已经观察到地产销量仍处于低迷状态。

大家对经济的预期,没有那么的乐观。

所以也能看到,历史虽然相似,但并不总是一致的,甚至有人还说“估值”的评价体系在当期的市场里已经缺失了“锚”的定义。

楼市和经济、股市和楼市,牵一发而引全身。

04

除了房地产,还动了谁的奶酪

LPR下调,虽然是贷款利率的指导,但存贷利差最终还是会迫使存款利率继续下行。

也就是说,未来要在银行钱生钱,会更加困难。

据测算,本次降息叠加前期的降准,银行的息差将会从8bp调至5bp,净息差压力仍旧很大。

虽然23年已经下调过存款利率,但是考虑到货币政策传导机制存在时间差、存款定期化成为趋势(活期存款占比从2021年末的34.7%下行至2022年的32.7%),

预计下一波存款利率下行的消息也会很快发酵出台。

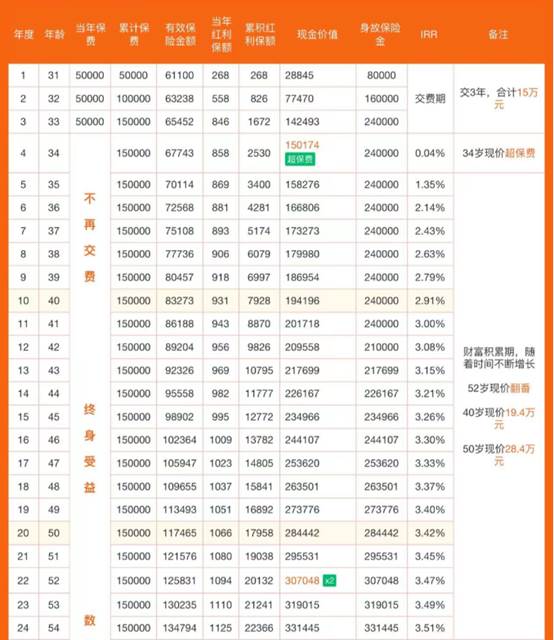

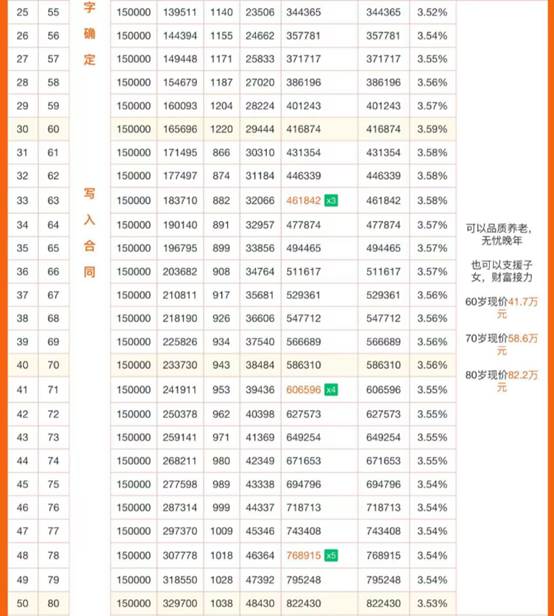

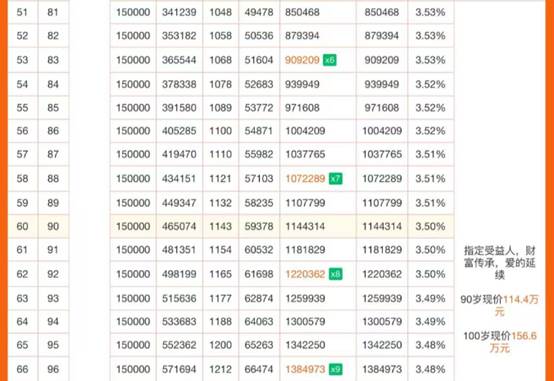

进入低利率甚至负利率时代已经成为确定趋势,锁定好的储蓄产品是先见之明。

当然,最近也有朋友跟我说:按照现在的形势,只有买房子才能跑得过通胀。

但在一二线城市的年轻人,哪有那么多中产阶级。

更多的是有那么稍微多一点的储蓄,但是又离买房目标很远。

既然这样,那还不如在当下,将资金利用率最大化,部分用于配置有确定利率增长的产品。

反正,多一分是一分。人无我有,就很强了。

如有需要,可后台联系,随时都在。

摘自-H小姐与G先生

| 上一篇 | 下一篇 |

|---|---|

| “今天,所有VC的会上都在谈Sora” | 昨晚,半个地球的熟睡中,他再次捅破了天! |