高善文今天分享:二次探底的底部应该 不会很深,时间也不会很长,出现危机的概率小

时间:23-06-09 来源:投资报

高善文今天分享:二次探底的底部应该

不会很深,时间也不会很长,出现危机的概率小

今天(6月7日)上午,安信证券首席经济学家高善文在安信证券中期投资策略会上,以“顺势而为”为题,分享了他对中国经济以及市场的思考。

投资报梳理了高善文的发言,他认为,从需求恢复的角度来讲,尽管今年一季度超额储蓄率出现了下降,但其中涵盖积压需求集中释放的影响,目前的超额储蓄率与疫情前正常时期相比仍然较高。

这说明,疫情带来的不确定性仍然停留在居民的记忆中,

使得大家习惯性地削减消费,而这带来的结果就是很多行业都比较萧条,从而带来不断扩散的、衍生性的影响。

而从劳动参与率角度来说,投资报整理的高善文发言认为,疫情结束之后,中国的劳动参与率在显著上升,这也与其他新兴市场的模式相一致。

劳动参与率的上升一定程度上导致青年失业率的上升,而失业率的上升进一步扩大了担忧和焦虑。

进入二季度后,居民对以后收入恢复的预期迅速转弱,这对很多消费行为都形成了影响。

劳动参与率上升,超额储蓄率相对下降较缓慢,最近两个月市场的调整,是在进一步吸收这一预期差和这些因素的影响。

现在的市场更大的程度上反映的是对二次探底的担心,但是高善文个人认为,二次探底最终我们能够踩到的底部应该不会那么深,时间也不会那么长,出现极端事件的概率应该是非常小的。

投资报整理了高善文的精华内容:

疫后超额储蓄率仍然相对较高

中国的情况是,疫情完全恢复正常,最早至少二季度,也许到三四季度,因为一季度有积压需求释放的影响。

在这个背景下,我们尽可能来看看中国的情况。

我们看两个数据。

一个数据是,中国的超额储蓄的情况。

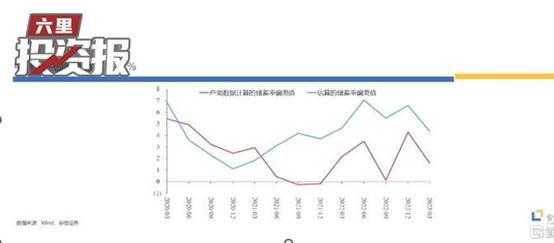

可以看到,户调数据和基于社会消费品零售的估算这两个数据的趋势大致接近,但是幅度相差很大。

真实的数据也许在这两者之间。

在这个背景下,我们来看,毫无疑问去年年底的超额储蓄率从很多的指标来看都是非常高的,仅仅低于疫情期间严重恐慌的时候。

但是今年一季度,尽管超额储蓄率经历了下降,但是这个下降我们要考虑到积压需求释放的影响。

在今年二季度,如果我们看到超额储蓄率再次反弹,这是完全有可能的。

换句话来讲,经过几年疫情以后,大家对于不确定性有比较深刻的记忆。

使得大家不敢花钱,普遍地去削减消费。

普遍削减消费的结果就是,你感觉到很多行业都比较萧条。

行业都比较萧条,它会有扩散的、不断连带和衍生性的影响。

在这个意义上来讲,我们是一个比较典型的新兴市场的情况。

疫后劳动参与率整体显著走高

另外一个我们想看的是,劳动力市场的情况。

因为中国没有劳动参与率的数据,我们对数据做了一段时间的梳理和分析以后,我们认为这个数据是非常有说服力的。

一个数据是中国外出农民工的人数,

找着工作了,或者正在努力找工作的外出农民工的人数。

我们看到的是,总体上来讲,外出农民工的人数与经济活动的起伏密切相关。

经济活动好,工资不错,找工作的人就很多;经济活动很差,工作难找,农民工就回乡了。

从2015年到疫情之前,外出农民工人数的趋势增速是0.7%。

疫情以后,在经济活动逐步恢复正常的条件下,外出农民工的人数开始逐步恢复增长。

我们现在看到,现在它的增速数据总体上是在恢复增长。

到今年一季度的时候,外出农民工人数的累计增速,已经回到和超过了以前的趋势水平。

2023年一季度相对2019年,它的年度平均增速是0.76%,

而现在的经济增速毫无疑问大幅低于历史的趋势,大幅低于潜在增速。

但是,在这个条件下,外出农民工的人数的增速已经超过了趋势水平,这是我们想讲的第一个结论。

第二个结论,我们再来看劳动工资。

外出农民工的人数,跟劳动工资之间,毫无疑问存在着一些双向的因果关系。

而劳动工资增速的情况,相对来讲可以更准确的调查。

2015年后-疫情之前,增速平均在6%-7%之间,疫情期间经历了巨大的下跌和随后逐步的反弹。

到今年一季度,把过去几年的劳动工资收入做一个累计的增速和几何平均,这一增速明显低于疫情之前6%-7%的趋势水平,并且相对于过去两年还在明显下降。

这两个数据合并在一起告诉我们什么呢?

在疫情结束以后,中国的劳动参与率也在显著上升。

这与其他新兴市场国家,甚至包括日本的情况都是一致的。

很多人在讨论,为什么中国青年人的失业率在疫情期间逐步爬升,包括现在到20%这么高的水平。

毫无疑问,一部分的原因是经济活动差。

大量的中产阶级不敢花钱,不敢消费,股票上也损失巨大,导致需求不足,也是一个重要的原因。

但是,劳动参与率上升的影响是值得注意的。

最近两月的市场,

在进一步吸收预期差影响

相对疫情之前相比,大家都被吓住了,都担心“人还在、钱没了”怎么办?

由于劳动参与率的上升,劳动供应的上升,反过来,在一定程度上同样导致了青年失业率的上升。

而失业率的上升也扩大了社会的担忧和焦虑。

突然发现疫情过去以后,出去找工作,工作这么难找,而且收入比以前还更低了。

那么这就产生了预期的落差,这对人们的消费行为、对很多的行为都产生了影响。

今年一季度有一个积压需求的释放,进入二季度以后,人们的预期迅速转弱。

每一个人都在缩紧腰包,需求的恢复明显没有大家预期得那么强。

经济数据出现下降,也导致了市场比较大的下修。

跟前几个月相比,这个落差的来源是什么呢?

至少一部分,我认为,可能很多人没有考虑到劳动参与率的上升所带来的一系列的影响。

另外一个就是,超额储蓄率的下降异常缓慢。

最近两个月,市场在一定程度上,在进一步吸收这一预期差和这些因素的影响。

经济腹背受敌

遭受房地产与疫情的双重打击

众所周知,从中国的数据而言,过去几年除疫情对市场的影响以外,另一个非常关键的因素是房地产市场的调整。

房地产市场的调整对经济活动和市场形成了非常大的负面影响,这一点是没有疑议的。

而且房地产的调整跟疫情,是相互独立的。

当房地产市场政策出来的时候,对疫情未来如何演化,人们是没有充分预期的。

相反,也许当时普遍的预期就是,对中国而言,疫情已经过去了,

但是,问题在于,当房地产市场开始调控、开始出现多米诺骨牌式收缩的时候,疫情在2022年,又以意想不到的方式来演化。

疫情的封控对房地产的调控来讲是雪上加霜。

但是在那个时候,房地产的调控也退不回来,箭在弦上,多米诺骨牌已经开始倒了。

如果我们形象地来讲,经济可以说是腹背受敌,

两种负面因素交互作用、交互强化,对经济活动和市场都形成了非常大的打击。

新兴市场普遍的情况是没有涨跌或者轻微的下跌,但是中国的下跌里边包含了房地产市场的冲击。

如果我们在技术上能够把房地产市场的冲击拿掉,那么市场的表现可能就比新兴市场的平均表现要更好一些。

但是房地产是一个独立的政策,它也没法考虑疫情怎么演化,

现在疫情过去了,我们经历的是疫情的后遗症——

劳动力供应扩张,大家不敢花钱,在短暂的积压需求释放之后经济活动继续受打击。

同时,我们还在继续经历着房地产市场的调整。

而经济活动的走弱对房地产市场形成了额外的压力,房地产市场额外压力的扩散、更多企业的退市、房价的压力,反回头来又进一步加剧了济活动的压力。

一定意义上来讲,去年对经济和市场的两个打击力量,在今年继续存在,

只是它的作用方式有一些差异——从疫情变成了疫情的后遗症。

而房地产是从ICU里费了很大的劲,加上经济活动正常,给推到了普通病房。

本来设想着在普通病房里,慢慢地经过较长时间的休养生息陆续恢复正常,

结果现在又存在推回ICU的可能性,至少情况又再次出现比较明显的恶化。

在4月份以后,我们出现了经济恢复层面上超预期的困难,

而这对房地产市场来讲,又是雪上加霜的又一次打击。

而这一打击对房地产市场的影响,反回头来又迅速扩散到经济活动中,而这个作用过程正是最近两个月主导市场的一个主要线索。

二次探底的空间不大

发生危机的概率极小

如果我们去看不同房地产企业的情况,都经历了下跌,但是民营企业的下跌更重,国有企业相对下跌还略微小一些。

到了去年年底,由于疫情放开,房地产政策的三支箭,大家有了喘息之机,对未来也有了很乐观的预期。

但是进入4月份以后,对经济活动的预期在走弱,这对房地产市场的调控是雪上加霜的。

突然房子一下子又卖不动了,资金的回款马上又堵住了,整个的危机又再次迅速地扩散开来,从而演绎了我们最近这一段时间看到的市场下跌。

所以在这样的条件下,核心的问题就是,有两种可能性。

一个可能性是,或者市场普遍担心的是,我们会不会去走向一次危机?

就是房地产市场全面的塌方,金融体系、地方债、中小金融机构出现严重的困难,跟经济的下降相互叠加,出现一个超预期的黑天鹅事件,再加上还有一些地缘政治上的不确定性。

我想,这是至少一部分对未来预期有所警惕的人,最大的一个担心。

那么市场未来的演化怎么样?当然,我们要拭目以待。

但是我个人的看法是,出现这种极端事件的概率是非常小的。

整个金融体系的主要部分,包括绝大部分地方政府的地方平台而言,在最终,我相信都会得到比较妥善平稳的解决。

不是因为经济上的原因,而是因为政治上的原因,我们不能低估现在政府非常强大的应对危机的能力、非常坚强的防止出现极端事件的政治意愿和决心。

而且我个人认为政府也有能力防止这一点,或者在它即将发生的时候,迅速去扭转局面。

所以,在这一点上我觉得,我们要有很强的信心。

另外,从内在的机理上来讲,经过过去很多年房地产市场的调控,房地产市场这么大的一个下跌,对银行表内资产的冲击是有限的。

它的冲击相对主要集中在影子银行体系、海外的中资美元债市场、信托市场、理财市场等等,

而这些市场相对集中了有风险承受能力的高收入群体。

而且它在很大程度上,不影响货币的派生和进一步创造的能力。

地方政府财政的困难,在一个高度中央集权的体系下,应该是不需要担心的。

房地产在去年已经经历了非常大的开工和投资的剧烈下滑,即便今年再有一些下滑,它的影响主要也是相对局限在实体经济层面上。

而且在去年这么低的一个交易量的条件下,今年房地产相对去年交易量再次明显下滑的空间,应该是很有限的。

现在的市场更大的程度上反映的是对二次探底的担心,既包括大家不敢花钱,也包括更多的人去找工作。

而二次探底的担心也投射到了房地产市场,加剧了房地产市场的下降。

而且这样一个二次探底的过程,也许会有一些失重感,也许会有很多难以考虑到的因素在内。

但是我个人认为,二次探底最终我们能够踩到的底部应该不会那么深,时间也不会那么长,出现极端事件的概率应该是非常小的。

摘自-投资报

| 上一篇 | 下一篇 |

|---|---|

| 真实的房地产市场的三个“横切面” | 红杉资本分拆启示录 |