比亚迪的危险游戏

时间:24-12-12 来源:深圳客

比亚迪的危险游戏

比亚迪所有的金融链条,都赌在持续的高增长上。

上周,比亚迪一封给供应商的降价邮件,激起轩然大波。

深扒这件事,远不止逼着供应商降价,比亚迪给供应商的应付款,大多是通过“迪链”来实现的。

什么是“迪链”?其实就是比亚迪的金融创新,通过迪链平台,供应商可以将应收账款转化为迪链凭证,并在平台上进行融资或转让。

比亚迪要保证迪链正常有效运作下去,就必须保持强劲的销售增长,保证充足的现金流,否则未来无法兑现。

这样的“金融创新”,有点危险。

Part1

迪链的“秘密”

先上一张图表。可以看到,比亚迪给供应商的账期并不差,处于行业中等。应付款大多通过迪链来兑现,迪链上兑现最长180天,要提前兑现,就有个贴现率。

耐人寻味是“迪链”。官方给出的说法:

迪链供应链信息平台是比亚迪股份有限公司及其成员企业指定的供应链信息服务平台,其运营方为“深圳迪链科技有限公司”。迪链平台为核心企业及其成员企业、供应商和银行等。

看起来像是商业票据,其实不一样。它是基于区块链的分布式账本技术,应用于比亚迪与其上下游供应商之间的货款结算平台。通过迪链平台,供应商可以将应收账款转化为迪链凭证,并在平台上进行融资或转让。

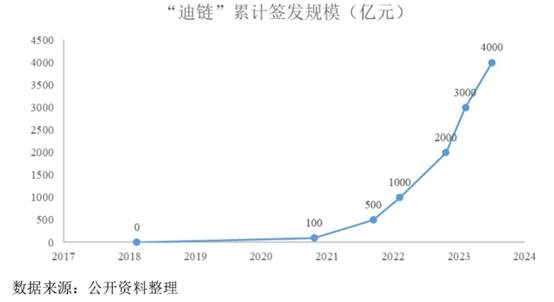

在2018年的区块链热潮中,比亚迪联合腾讯以及一些合作伙伴推出了迪链,到2023年5月迪链签发突破4000亿元。

与之相应的,比亚迪在应付账款大幅增长的情况下,应付票据量越来越小。2024年三季度,比亚迪应付账款高达2375.2亿元,但应付票据只有29.4亿元,占比仅为1.2%。

与传统的商票相比,“迪链”使比亚迪的应收账款周转天数变得好看了,实际上却延长了无息负债的天数。

因此,比亚迪的资产负债率高达77%,虽然在汽车厂商中属于正常水平,但是比亚迪负债结构中大多是无息负债。2024年上半年比亚迪有息负债占比仅为4%,无息负债占比高达96%!这就是“迪链”给比亚迪带来的巨大的财务优势。

对于汽车产业链来说,比亚迪这样的龙头企业,如果能带动整个产业链生态健康成长,倒也不错,但是如果对供应链压榨得太狠,简单地压低成本、打价格战来提升销售竞争力,对整个产业的负面作用也很巨大。

不管是用商票还是用区块链凭证,都相当于是开了白条给上下游厂家。比亚迪要保证迪链正常有效运作下去,就必须保持强劲的销售增长,保证未来有充足的现金流,否则未来无法兑现。

“迪链”的金融创新,本质上就是一个梭哈现金流预期的游戏。

Part2

市场增长乏力

能不能继续保持高增长?这才是比亚迪面临的最大考验。因为比亚迪所有的金融链条,都赌在高增长上。

2022年比亚迪经历了高达100%以上的高增长,但到2023年滑落到38%的水平,2024年三季度则滑到24%。

净利润的表现更是过山车,2022年销量剧增的情况下,净利润同比增长高达1114.3%,2023年则为82.16%,2024年三季度则为11.47%,显然,高增长已经结束了!

新能源车市场整体表现也不乐观,经济大环境的影响不可忽视,国家补贴降坡也是导致新能源车型销量下降的重要原因。

最近,经济学家付鹏在一个内部演讲中表示:“中国的资本市场对经济的反应是完全准确的,你们可以看看整个的板块指数,居民部门的食品、饮料、消费、零售结束了。新能源汽车到底结没结束,我的答案是你们等着瞧。其实现在只有一个板块在扩张,半导体……”

付鹏的意思是,只要是国家产业政策大力扶持的,刚开始都会迅速发展,几年就可以干到全球第一,但是发展成熟之后,就产能过剩,开始内卷。

无疑,现在的新能源车已经进入增长瓶颈,比亚迪的金融链条,暗藏危机。

Part3

危险的现金流

最后一个关键问题,比亚迪的现金流到底怎么样?

看数据,2024年以来,比亚迪营收和利润继续增长,但是现金流却不容乐观。

2024年上半年,比亚迪经营活动产生的现金流量净额(下称“经营活动现金净流量”)约为141.78亿元,比上年同期减少了82.70%;现金及现金等价物净增加额约为-542.85亿元,比上年同期减少了293.56%,到三季度,经营活动现金流转正,达到115.8亿元。对此,比亚迪在报告中给出的解释是“购买商品、接受劳务支付的现金增加所致”。

现金流量表反映的是过去的现金流趋势,对于比亚迪这类以供应链金融来运作的企业,还有一个指标可以看出其未来的现金流趋势,那就是应收账款融资余额。

那就是比亚迪将车发给经销商,相当于卖给经销商从而带来应收账款,这种应收账款可以在供应链上向银行融资,也就是车虽然还没卖出去,但是已经提前把未来的销售收入兑现了。

对于车企来说,通过经销商来进行应收账款融资相对容易些。这虽然是短期融资的便利,但是能间接反映经销商处的销售趋势。

2022年、2023年伴随着比亚迪销售井喷,应收账款融资余额也出现两个高峰。但是2024年以来,比亚迪应收账款高达794亿元,但是融资余额一直处于较低水平,意味着经销商处销售态势不容乐观,无法将未来的收益提前兑现。

实际上,如果车辆并没实际卖给消费者的话,对于经销商的应收账款,其实也是企业的隐形库存。

另一方面,比亚迪的实际存货也处于高位,占用不小的现金。

2024年三季度,比亚迪存货达到1243.58亿元,而2023年平均水平为800多亿元。2024年上半年,比亚迪库存增加占用的现金流为267亿元,而去年同期的库存占款为90亿元。这些存货数据都在增加。

所以,去库存回流现金,成为比亚迪的当务之急!这也就是比亚迪为何拼命加压给供应商,争取在2025年以价格优势尽快去库存。

如果现金周转不灵,比亚迪玩的迪链也将面临很大的风险。比亚迪官网称,迪链不仅可转付、可转单、可变现,而且还可以应收应付款为基础融资。

有人说,迪链脱离银行系统自成金融生态,加上比亚迪的保险业务,比亚迪的金融资产已经有一定规模,某种程度上算是金融企业了。

迪链公布的数据极为有限,因此难以评价。相反,我们希望金融创新更加透明,增加公开的安全系数。

但不管是商票还是迪链,最后都要靠现金流说话。比亚迪如何回笼现金,就看明年的价格仗如何打。

这是一场铤而走险的游戏。

摘自-深圳客

| 上一篇 | 下一篇 |

|---|---|

| 马云身上的「信号+信号+信号」 | 谷子经济一夕爆红 |