从西蒙、铁狮门、凯德、万达、印力看商业地产轻资产模式

时间:19-05-28 来源:弘兴资本

从西蒙、铁狮门、凯德、万达、印力看商业地产轻资产模式

轻资产化运营的核心是专业化和金融化,但不同的操作模式对应不同的核心能力。轻资产化运营的门槛很高,在外部条件具备的前提下,仍需要足够专业的资管能力和强大的资源整合能力,对企业来说挑战很大。这方面可以借鉴海外经验,如西蒙、铁狮门、凯德等,其共性是,均以公募REITs的方式合理解决了退出问题。

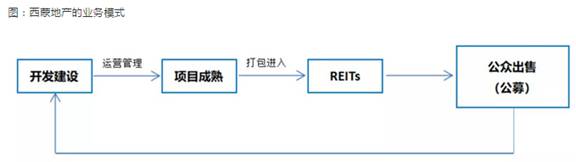

西蒙模式:一体化运营加REITs退出

西蒙地产集团(Simon Property Group),作为北美地区公开发售的最大的商业地产REITs,西蒙地产基金的市值超过美国前五大零售地产公司中另外四家公司的总和。严格意义上说,西蒙首先是一个(REITs)基金公司,其次是一家商管公司(商业物业管理),最后才是一家地产开发商。

西蒙地产的模式也很简单:在商业项目运营成熟之后,通过出售、分散和打包设立REITs,并在公开市场出售,引入投资人、资产管理人和托管人,从而实现资金快速的回笼。当然,西蒙本身也持有部分REITs份额,从而同时享受分红和物业升值的收益。

正是通过发行和持有REITs,让西蒙地产集团得以撬动资金,再通过并购实现快速扩张,然后以庞大的资产规模来分散风险。商业模式加上REITs融资渠道,推动了西蒙地产集团的飞速发展。

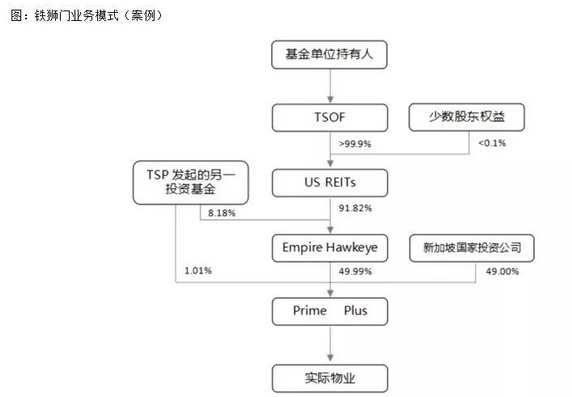

铁狮门模式:以投资机构为核心

奉行纵向一体化的铁狮门利用地产基金模式,以不到5%的资本投入,通过提取地产开发链条各个环节的相关管理费和参与旗下地产基金超额收益的分配,分享了地产项目40%以上的收益。铁狮门经过百多年的发展形成了包括物业开发、设计、建筑、物业管理、投资管理、租务、税务和风险管理能力于一体的综合化地产企业。其最核心的除了物业开发和管理能力外,就是金融能力。

为了将旗下基金的风险暴露控制在资本投入范围内,铁狮门设计了多层次的权益结构:铁狮门是上市 REITSTSOF 的管理者,TSOF 全资持有 US REIT,US REIT 又伙同其旗下另一地产基金共同成立有限合伙企业 EmpireHawkeye(US REIT 是有限合伙人),然后Empire Hawkeye 再通过控股新加坡基金 Prime Plus 间接持有在美国本土的多出处物业。但随着次贷危机爆发,铁狮门和许多地产基金一样,面临严 峻的债务危机。

峻的债务危机。

凯德模式:集运营与投资为一体

凯德采用的模式,也是将投资开发或收购的项目,打包装入私募基金或者信托基金,自己持有该基金部分股权,另一部分股权则由诸如养老基金、保险基金等机构投资者持有;待项目运营稳定并实现资产增值后,以REITs的方式退出,从而进行循环投资。

从集团内部孵化、到私募基金的开发培育,再到REITs的价值变现和稳定收益,凯德集团构建了从开发商到私募基金再到REITs一条完整的投资和退出的流程。凯德集团构造了一个以地产基金为核心的投资物业成长通道,这种“地产开发+资本运作”的模式是凯德集团地产经营模式的要诀。

万达模式:以运营商为核心

万达模式,其实是一种以运营商为核心,投资机构作为财务投资人的类资管模式。合作方负责取得项目用地的土地使用权,并负担土地出让金及项目建设所需全部投资;万达商业地产负责项目的建筑规划设计、开发建设管理、商业规划及招商、商业运营管理,授权项目使用万达广场品牌,双方按照项目开业后的租赁净收益分成。

从本质上来看,万达仍然是一个住宅和商业综合发展的地产开发商,但城市综合体模式促进了万达的飞速发展。依托“城市综合体”强大的商业号召力,基于低地价、政府扶持、核心区位、订单式招商等成体系的产业链整合优势,设计出了独具竞争力的以“资金流滚动资产”的万达轻资产模式。

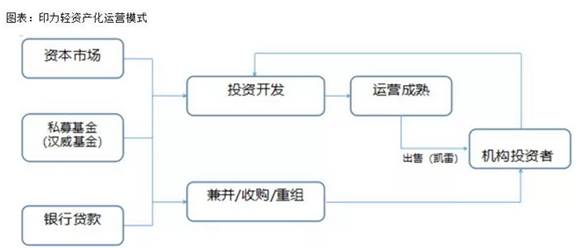

印力模式:引入基金入股合作

万科印力在商业地产领域“轻资产”的探索上则更加偏向于引入基金,入股合作,补充资金。其一直倾向于学习新加坡凯德商用的“轻资产”模式,将房地产金融和商业地产发展紧密结合,并借助REITs、私募基金等金融平台来完成租售并举。在资产成熟之后卖掉,从而实现资产的滚动。在相关项目上,万科引入凯雷、麦格理等投资机构,共同参与相关项目的管理。

万科印力前期与汉威基金合作,共同开发了西溪印象城、宁波印象城、江阴新一城、马鞍山新一城等项目。后期则与凯雷基金达成合作,出售苏州印象城、杭州古墩印象城部分股权,寻求退出,但在几年后重新回购。目前,印力所做的模式应该是跟国际比较接轨的(国外轻资产模式主要有两段,一是开发阶段,二是项目运营之后退出)。总体来看,虽然印力仍有存量物业暂未实现退出,但已经较为接近国外的资管模式,主要问题还是缺乏REITs退出工具。

总结:

无论是美国的西蒙地产,还是新加坡的凯德集团,在其轻资产化的过程中,REITs和其它类型的地产基金均发挥着非常重要的作用。

只有使存量商业地产物业能真正实现估值并证券化公开流通,人人都可持有REITs份额投资,重资产企业才能真正解脱转型为轻资产。由于中国目前缺乏真正意义上的公募REITs这样的退出机制,因此目前国内已有的房企轻资产化,算不上是真正的轻资产化,只能算是一种管理输出或者说是融资创新。

摘自—弘兴资本

| 上一篇 | 下一篇 |

|---|---|

| 任正非的伟大,是尊重常识的伟大 | 资本之王,黑石公司——私募股权投资中的天使... |