美国最大最好的公司被拖入困境,其中教训值得中国反思

时间:18-12-14 来源:今日头条

美国最大最好的公司被拖入困境,其中教训值得中国反思

最近,很多客户都在问我同一个问题:

GE(即通用电气公司),到底发生了什么?

的确,最近的GE,陷入到极其少见的经营困境中,频繁爆出大新闻。

去年才刚接替杰夫·伊梅尔特的约翰·弗兰纳,今年9月,就被刚到公司一年的空降兵劳伦斯·卡尔普替换,做了最短一任的GE CEO。

这种快速更换CEO的举动,正凸显出GE当前的困境。

更雪上加霜的是:这家曾经是3A级信用评级企业,目前已下降5级,降为A2级;而在债券市场的实际交易利率,已经下调至“BBB+”级,离垃圾级只差一步之遥了。

所有这一切,都表明投资人和市场,对GE的极大失望和不满;甚至有人认为,GE距离分拆或破产,已经不远了。

但同时,GE的核心业务似乎依旧强劲:

是不是很让人困惑和不解?

这一系列相背离的事实,的确让人产生疑惑。

01 成也金融,败也金融

GE公司之所以出现如此巨大的危机,并展露颓败之势,应该是始于10年前的2008年全球金融危机。

金融业务,曾红极一时

从那时起,人们开始审视曾红极一时的GE金融业务。虽然这项业务,曾是前任CEO杰克·韦尔奇时代的重点战略,并一度让GE获得过巨大增长和卓越声誉。

但是,这一业务在韦尔奇时代被发展起来,有它强烈的时代和市场背景。那是一个金融交易极其活跃的时代,韦尔奇通过这项业务进行大量并购交易,同时进入到保险和个人金融业务,让GE找到了一个重要增长来源。

2001年,伊梅尔特从韦尔奇手中接过GE权杖之后,他非但没有停止GE金融的扩张步伐,反而通过大量举债,扩大金融业务规模。

在韦尔奇时代GE金融的利润,大约占GE公司利润40%;而在伊梅尔特手中,金融危机之前,这一利润曾高达55%。

危机一旦到来,问题就会暴露

而这一暂时之举,在经济繁荣的时能被掩盖过去,但当危机到来,一切问题都会显露无疑。

大幅举债涉入高风险业务,使得GE金融在2008年遭遇了重创,并一直无法从亏损的黑洞中,逃离出来。

我还清晰记得,在2013年1季度结束时,伊梅尔特曾给公司所有高管发了一封邮件,告诉大家五年后的GE金融,终于停止亏损,并开始为投资者分红。

总结一下,GE金融的幻灭,是导致GE今天危机的第一个重要原因。

但是,“出售部分金融资产”这一回归工业主业的举措,并没有停止GE热衷“并购交易”的传统经营风格,而这又正是GE当前困境的第二个原因。

02 热衷交易,效果不张

在韦尔奇时代开创的频繁并购交易,使得GE公司一度成为全球交易最活跃、交易量最大的工业类企业。这一记录,在伊梅尔特时代,更是达到巅峰。

有人计算过,在伊梅尔特执掌GE时期,累计交易金额超过1000亿美元,是所有美国公司中最高的。但是,对伊梅尔特这些交易的成绩及他个人的能力,却毁誉参半。

有利的交易之一:将塑料业务卖给沙特基础工业

他做过一些很好的交易,最有名的当属2008年金融危机到来前,他果断将不断受油价波动影响的塑料业务,以116亿美元的价格,卖给了沙特基础工业公司。

这在当时看来,无疑是一个大胆的决策。

因为塑料业务在GE盈利颇丰,并有着很高的技术含量和品牌溢价。但从战略上看,因为无法左右石油供给,GE是无法在这一高价值技术上,获得稳定的定价权。因此,这一出售是非常明智的。

另一个偶然而成的有利交易:收购安然风力发电

另一个出名的交易,是安然事件之后,GE以3.58亿美元,在破产拍卖中,收购了安然的风力发电机制造资产。这帮助GE创造了一项新业务,仅2016年,这项业务就为GE带来103亿美元的收入,也为伊梅尔特带来了良好的收购声誉。

但是,伊梅尔特也坦承这一交易带有很大的偶然性。因为“风电业务”是一项受政府补贴的、非市场化业务,他起初并不看好,但这一赌注显然是押对了。

同样成功的一些交易,还包括2015年将GE家电业务,以54亿美元的价格,卖给中国海尔。这让GE的传统品牌资产,在自身家电业务日渐颓势的情况下,获得良好的退出,并一直保持着从海尔公司收取商标使用费这一特权。

美国最大最好的公司被拖入困境,其中教训值得中国反思

伊梅尔特的并购能力,并未被市场认可

但总体看来,伊梅尔特的并购技巧和能力,并不被市场看好。

有投资银行家做过测算,伊梅尔特所进行的超过1000亿美元的交易所带来的收益,只相当于同期美国股指ETF收益的一半。换言之,如果这些资金投入到股票指数这一没有风险的投资领域,GE会获得加倍的收益。

可能有人会说,工业公司需要通过并购,来完善产品组合,扩大市场优势,不能用资本的眼光单独作衡量。话虽如此,但GE一些非常重要的工业资产并购成果,却不甚理想。

最大的一次灾难性收购:阿尔斯通电力

最大的一次灾难性收购,应该就是始于2014年,结束于2015年11月,这起对阿尔斯通电力业务的收购。

这起高达106亿美元的收购,本是为了完善GE电力业务的产品线,并增强在联合循环发电解决方案上的技术优势。

但并购完成后,随着可再生能源领域成本的急剧下降,以及全球油气行业的持续低迷,收购的制造业资产并没有产生相应收益。

长期处于盈利低迷状态的阿尔斯通,在GE手中,并未焕发出盈利的光彩,反而成了一个巨大的负担。全球多达四万名的高成本员工,尤其是欧洲地区,面临着工会的保护,难以被解雇。应该讲,这一次,GE押错了能源行业的大趋势。

这一系列因素,使得GE电力在并购完成后的利润,在2017年暴跌45%。从2018年三季度所公布的业绩数字看,GE电力的年度订单下降18%,收入下降33%,而利润依旧下降16%,没有挽回衰颓的趋势,目前成为GE业务的一大拖累,这让本来就严重的GE现金危机,更加火上浇油!

而一系列不明智的现金支出,更让GE身陷资金困境

而今天看来,这一系列危机与伊梅尔特执掌GE期间,一系列不明智的现金支出,有着莫大的关系。

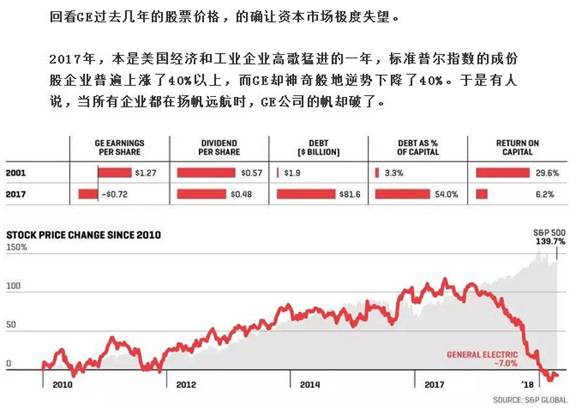

例如,GE近年一直保持着很高的股息分配,从而维持了投资人和资本市场的高评级和持续投入。

2015年-2017年,GE从自身业务运营和资产出售中,获得了300亿美元现金,但同期却在股票回购、股息和收购方面,花费了750亿美元。这一巨大的资金出口,需要不断通过发行债券来填补。

更让GE金融糟心的是,历史积累的老问题依旧在不断爆发,包括在员工养老金方面的缺口,长期互利保险业务,未来七年需要注销150亿美元等让人惊愕的消息,都加重了资本市场对GE股票的抛售,也让GE深度陷入资金的困境当中。

总结:伊梅尔特热衷交易,但并不是一个好交易员

他热衷收购热门业务,但并未产生有效的收益结果,这让本就因GE金融造成的资金创口,平添了很多无效的资本分配,使GE陷入严重的财务困境。

2017年,GE负债高达816亿美元;而2001年,这一数字仅为19亿美元。

当然,伊梅尔特早就意识到GE金融的辉煌时代已结束,公司需要重振在工业领域的能力和优势。

他一直在尝试让GE重回工业主业,GE金融的剥离就是这样的举措之一;他强调研发,尤其是在后韦尔奇时代,让原本欠帐的GE研发获得更多的资金投入和关注。

特别是2012年之后,带领GE转型进入到工业互联网时代,也是他在离任前最重要的一笔赌注,但是这个战略转型在今天看来其效果大打折扣。

03 战略转型,前景不明

早在2012年,在伊梅尔特的带领下,GE就在业界,率先指出工业产业未来发展的必然趋势——全面数字化,并塑造了“工业互联网”这一宏大的行业发展愿景,与当时德国提出的工业4.0相互呼应,并相互竞争。

在那之后,伊梅尔特就在与工业互联网相关的软件业务上,投下重资;他期望五年之后,GE公司成为全球十大软件公司之一。

最大的一笔投资,莫过于在加州建立超过3000人的GE Digital软件中心,耗资超过50亿美元。但在今天看来,这一笔投入并没有为处于战略转型期的GE,带来近期乃至中期回报的可能。

最近还有各种传言,说GE公司准备出售刚刚建立不久的GE数字业务的核心——Predix业务平台。虽然这一传言,有悖于行业发展的趋势,以及GE已开始进行的战略转型探索。但这一战略转型,目前遭遇到挫折,应该也是不争的事实。

为何在行业大势面前,GE的数字转型遭遇重挫?总结起来,有两个深刻的教训,值得我们反思和借鉴:

01 还没准备好,就大举押注、急于出发

在战略转型初期,GE公司太过着急,在业务模式还未探索清晰前,就大举押注,投入巨资在各种产品的研发和市场推广上;并断言自己将开发出工业时代的IOS平台,让所有公司未来不需要开发软件,只需从GE公司购买。

这一雄心勃勃的愿景和承诺固然值得期待,但GE的工业企业客户,相对都比较保守。事实上,市场上并没有很多人有足够回应,这让GE早期的大量投入,并没有获得相应市场回报。

02 战略的转型,受原有组织模式的牵制

要完成从工业企业向软件平台的转型,在内在的业务和组织模式上,GE还没有找到相关的匹配方式。

特别是在客户端,“软件”,很难以一种单独的产品方式卖给客户,它经常是以解决方案的形式,以解决客户问题的导向,来产生销售结果。同期的西门子,推出的也是相类似的数字软件和解决方案,它尝试以“业务咨询”的方式作为先导,以“数字化工厂”的解决方案帮助客户逐渐导入。

而GE公司,是以“产品导向”的事业部制。要推行业务战略的转型,对原有的组织模式,会是一个巨大的挑战。

“幸福的家庭是类似的,不幸的家庭各有各的不幸”,列夫·托尔斯泰的这句名言,也适用于GE。

GE金融造成的战略转型困境以及现金危机,在热衷交易的伊梅尔特手里,被放大和强化;而数字化的转型,短期内,又看不到盈利的希望。所有这一切危机叠加给GE,就造成了今天我们看到的GE困局。

虽然从基本面上看,GE的核心业务依旧强劲。但从短期看,如果不能解决目前的融资危机,GE的资产被进一步分拆,以渡过当前的现金危机,依旧是非常可能发生的事件。

虽然新上任的CEO卡尔普,誓言要将GE融资信用重新带回A级别,但在实现可持续盈利增长,尤其是解决当前GE电力经营危机并获得持续现金流之前,这一切也依旧是梦想。而市场留给GE的时间,已经不多了……

市场就是如此残酷。GE给我们的核心教训就是:

纵然你坐拥强大的业务基础和客户基础,但如果你不善经营,尤其在资金方面出现巨大漏洞,在残酷的市场环境下,等待你的,都将是一个巨大的深渊。

对于中国企业而言,尤其今天很多企业同样面临着巨大的债务危机和金融风险,GE的故事,无疑具有非常经典的教科书式意义!值得我们好好反思!

摘自—今日头条

| 上一篇 | 下一篇 |

|---|---|

| To B 时代来了,看懂的寥寥无几, | 5G与AI深度融合,人类世界即将产生巨变 |