还有多少上市公司将破产“闪崩”?

时间:18-08-16 来源:大公馆2013

还有多少上市公司将破产“闪崩”?

编者按:当一国经济潜力下滑、经济活动不能给央行发行的钞票注入充足信用因素的时候,就会导致信用紧缩的出现。

由于流动性不再充沛,那些依靠故事和题材支撑的个股股价就难以为继,以业绩下滑、经营作假、大股东的资金链危机等因素作为触发点,会集中导致股价“闪崩”的出现。

依靠故事、题材在沪深股市生存的股票密集“闪崩”,这个阶段很可能还未结束。

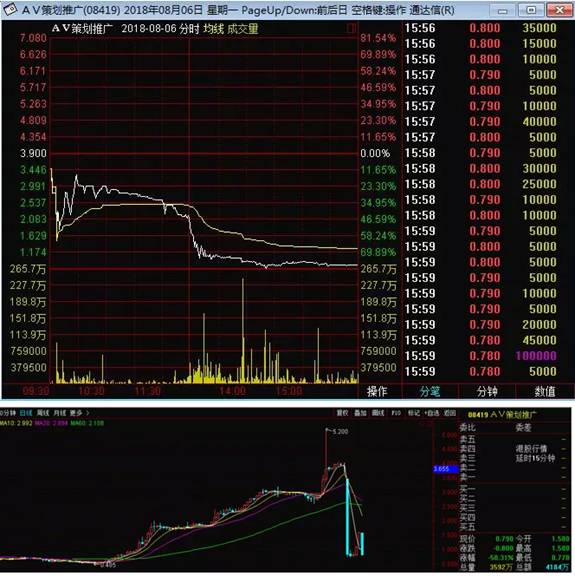

2018年8月6日,港股AV策划推广(HK.08419)出现闪崩,全天下跌幅度达到79%,从3.9元的价格被砸至0.8元,其后的四个交易日里,又疯狂的上涨98%,但为时已晚,以不足1元的价格即使短期涨幅巨大,也回不到最初的位置了,就在8月13日,该股再次下跌超过50%,近期浮动巨大,令人胆战心惊。

在闪崩前,AV策划推广(HK.08419)一路飙升,从2018年4月3日最低点0.48元开始,一路开挂,于2018年7月26日达到最高点5.2元。在短短的3个月的时间里,上涨超过10倍!但结局却是一夜之内回到解 放前,上演了真正的过山车行情。

放前,上演了真正的过山车行情。

大家都知道,2017年3月24日,港股市场发生了一次影响重大的事件,已经横盘一年半之久的辉山乳业股价在临近午盘时“闪崩”。当日临近午盘之时,辉山乳业股价直线下跌,跌幅瞬间扩大到91.07%,经过小幅反弹,至午盘收盘时跌幅定格在85%,这也创下了港股股票历史上的单日最大跌幅。面对这一紧急情况,辉山乳业不得不申请下午开市起股票停牌,并一直停盘至今。

当时的市场认为,辉山乳业股价的“闪崩”是因为浑水的刻意做空,这种看法在后来被证明是典型的谬误。因为从此之后,“闪崩”现象开始深刻地影响沪深股市,个股“闪崩”成为一道独特的景观,越来越密集,不仅各类题材股闪崩,一些蓝筹股也加入了“闪崩”的行列(比如广汽集团),如此密集和大面积的股价“闪崩”,显然已经不能用机构的刻意做空来解释。

“闪崩”的不同原因

股市运行到不同的阶段,市场用不同的原因来解释“闪崩”,比如:业绩达不到预期、信托或资管计划集中持股、公司运营过程和业绩的作假行为、大股东对上市公司资金的挪用等。这些原因自然是个股股价“闪崩”的触发因素,但却无法构成让股市个股集体闪崩的原因。

本人在以前经常说,中国从加入世贸组织到次贷危机之后,是信用膨胀的周期,最典型的特征是虽然本币高速发行,但兑美元的汇率稳定甚至还可以阶段性地升值,此时,市场的流行性是充沛甚至是过剩的。

因此,任何上市公司都会被轮番地炒作得风生水起,被重组、戴上时髦题材光环的个股更会被集中炒作,一般都会出现连续的涨停。一些公司本身的价值有限,但依靠画饼充饥的题材一样可以成为股市的“高富帅”。

比如暴风集团在刚刚上市的时候,很多专家质疑其真实价值,即便在行业内部其资质也比较一般,但因其具有互联网新经济的标签,依旧大受追捧从而成为当时沪深股市最贵的股票,类似的例子数不胜数。

虽然央行是钞票发行部门,但信用膨胀与信用紧缩的转换却与央行无关。当一国经济潜力高、资本投资收益率高的时候,经济过程可以给央行发行的钞票注入充足的信用因素,从而出现信用膨胀的时期。当一国经济潜力下滑、经济活动不能给央行发行的钞票注入充足信用因素的时候,就会导致信用紧缩的出现。

随着2012年之后中国资本投资收益率的下降,就形成了信用膨胀和信用紧缩的转折期,标志性事件是从2014年开始本币开启贬值趋势。所以,本人从2016年起就在不同场合提醒市场,警惕信用紧缩所带来的冲击。

当信用紧缩达到了一定的阶段之后,就会在股市中反映出来。由于流动性不再充沛,那些依靠故事和题材支撑的个股股价就难以为继,以业绩下滑、经营作假、大股东的资金链危机等因素作为触发点,会集中导致股价“闪崩”的出现。

信用紧缩的时期仅仅是开始

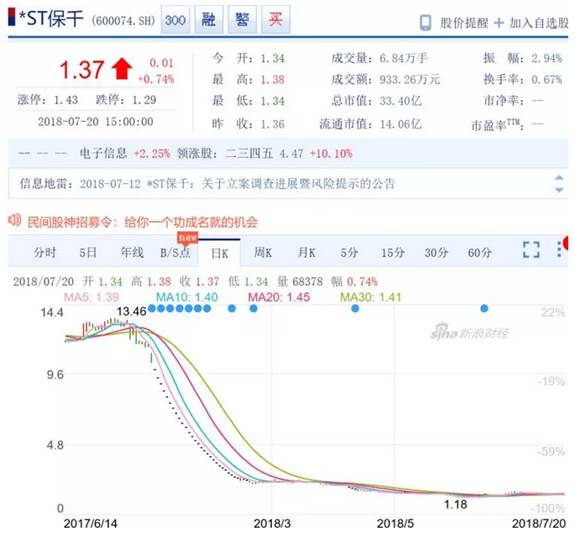

ST保千里这只股票创造了沪深股市历史上最多连续跌停的记录。在流动性充沛的时候,很多题材股不过是炒作的标的,股价和公司内在价值之间并不具有决定性的关系,肯定不会跌得如此惨烈。

这只股票具有苹果、手机游戏、互联网、虚拟现实、网络直播等多种迷人的概念,甚至应该是中高价格的股票。2015年曾经被炒作到68元以上,就因为这个原因。本质是信用扩张到信用紧缩的转换期,把这类股票打回了原形。这类股本质上就是一个故事,当市场环境转变之后,故事就讲不下去了。

今天要重点强调的是,信用紧缩的时期仅仅是开始,沪深股市还有很多的个股会步入ST保千里的境地。

信用扩张的根本特征是低通胀、低利率。加入世贸组织之后,中国的经常账户的顺差不断扩大,在本币发行使用外汇本位制的情形下,市场不足的物资(尤其是基础商品)有进口弥补,形成了流动性膨胀和低利率的特殊阶段,此时,由于利率低,自然形成资产价格的春天,所以可以看到,中国的房地产走出了长期的牛市。

根源在于随着经济发展,人们的收入水平得到了提升,但低利率时代意味着通胀被压制,人们的生活成本提高的速度低于收入增长的速度,结果,人们对资产的需求空前膨胀,形成了资产价格的牛市。这一时期,政府对资产价格进行了多轮调控,但最终的结果都成为了“空调”。

而信用紧缩时期的根本标志是高利率、高通胀,形成这个特征的根源是货币的信用水平下降自然带来通胀的上升,无论央行是否加息,都会让市场的真实利率水平上升,让经济生活从低利率、低通胀的时代步入高利率、高通胀的时代。

哪些类型的股票容易“闪崩”

我们知道一个经典原理——利率与资产价格是很严格的负相关的关系,随着利率的不断走高,资产价格就会承压,也就指明了未来一些个股闪崩的原因。

第一类自然是以房地产为核心的资产类股票。随着通胀的不断走高,利率就会走高,经济活动就会日趋冷却,人们的收入增长受到制约;同时,随着通胀的走高,人们的收入中用于基本生活支出的比例就会提高,购买或投资资产的能力下降。利率走高的时候,银行的利率走高,让人们在持有资产的过程中还本付息的压力加大。最终,资产市场的活跃程度就会日趋冷却,让资产类的股票承压。

考虑到上市房地产公司的资产负债率很高(约80%),随着市场的冷却,一旦公司的资金链断裂,就会走向破产。如果公司拥有外债的债务,在本币处于贬值趋势的时候,这类公司还会承担额外的资金压力,走向破产的风险更大。一旦这类公司走向破产,自然会带来股价的“闪崩”。

第二类是金融企业。以往资产价格的上升过程中,银行、券商、信托等金融机构起到的是“燃料”的作用,一旦资产价格开始承受利率压力日趋冷却的时候,无论政策对资产价格领域采取何种态度,不管是放开市场价格还是冻结交易,都会在金融系统中产生坏账。

同时,资产价格领域开始冷却的时候,地方债等债务会承压,继续对金融机构的资产状况带来冲击。未来,一些小的金融机构有巨大的风险,其股价出现“闪崩”并不意外。

第三,信用紧缩时代的到来,会紧缩政府的财政收入,此时,政府必然会压缩财政支出,寄生在政府财政支出领域的上市公司会出现集中的破产,相关个股“闪崩”可以“期待”。依托资产价格的加工企业,比如建材、施工等行业,随着市场的萎缩,也很可能陷入亏损甚至破产。

现在,依靠故事、题材在沪深股市生存的股票密集“闪崩”,这个阶段很可能还未结束,未来,“闪崩”的群体会出现变化,主要会集中在资产价格领域。当在市场中具有重要影响力的金融机构股价出现“闪崩”的时候,也就意味着投资的良机来临了。

摘自—大公馆2013

| 上一篇 | 下一篇 |

|---|---|

| 那些聪明的投资者,都躲过坑了吗? | 巴菲特增持苹果,桥水抛弃脸书, |