时寒冰:美元荒的背后掩盖了什么

时间:18-06-04 来源:原创~时寒冰

时寒冰:美元荒的背后掩盖了什么

今年3月以来,我反复强调美元已经强势回归。美元在2017年的调整已经过去,趋势重新与我在《时寒冰说:未来二十年,经济大趋势》中的论述衔接。不仅美元的趋势,其他许多趋势亦如此,大家慢慢会感知到。

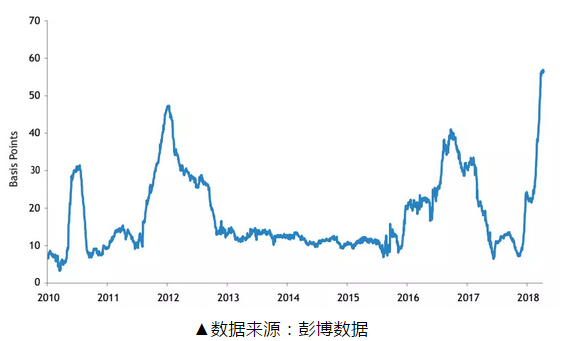

下图为美元Libor与OIS利率的利差示意图

美元步入强势轨道之后几乎没有犹豫,就一路上涨至今。3个月的美元Libor利率与OIS利率的利差持续扩大,而且,还将进一步扩大。这说明市场中的美元资金紧张状况在加剧,美元荒状况正在蔓延、扩大。

美元荒往往对应着金融危机。就近而言,2007年爆发次贷危机时和2011年爆发欧债危机时,都伴随着较为严重的美元荒——我们既可以说是危机强化了美元荒,也可以说,美元荒强化了危机,因为两者是互为因果互相推进的。而这一次美元荒的严重程度,要远远大于欧债危机爆发的时候,因为截至目前,3个月的美元Libor利率与OIS利率的利差就不仅超过了欧债危机爆发之初的时候,甚至,已经超过了欧债危机最严重的时候!而且,目前还在呈现出明显的继续扩大的态势。

2007年的美元荒,与次贷危机相伴随,所以,美国比任何国家都有紧迫感来解决这一问题。事实上,美国也很快就通过QE解决了这一难题,为市场带来了充足的美元供应。

如果对照过去,就会发现,这次美元荒与前几次美元荒,存在着巨大的不同。

这次美元荒是伴随着美国的稳健复苏而来的。

在次贷危机之后,美国推行一系列拯救实体经济的措施,实体经济的复苏促进资本市场的复苏,这又带动民众收入的上升。如果将美国的政策与其他一些大的经济体进行对比,我们很容易发现,其他一些大的经济体(比如巴西)首先是拯救房地产,迅速终结房地产的下跌,促使虚拟经济的复苏。所以,这些经济体的房地产复苏很快,以巴西为例,在推出大规模救市计划以后,巴西2009年的房地产就恢复了上涨,而美国的房价则在次贷危机爆发后,一路跌到2011年。一直到2011年一季度,美国还有总共68.1153万幢住房收到了违约、拍卖或已被银行收回的通知。美国房价从2011年底开始,才逐步止跌,并慢慢回升。

下图为美国房价2007年3月至2017年9月走势图

那么,这里面有区别吗?这里面的区别之大,简直可以说是影响了国运的重大区别。从2007年到2011年,美国房价下跌,美国推出的一系列拯救措施,给实体经济带来了许多机会,大量资金流向实体经济,促进了实体经济的复苏。而巴西则相反,大批本应输入到实体经济中的资金,在楼市赚钱效应迅速恢复的情况下,大量进入到虚拟经济,对实体经济釜底抽薪。从2007年到2011年,这宝贵的几年里,美国恢复了实体经济,美国后来能在全球各大经济体中率先加息,也得益于此,因为它更有底气,而其他一些经济体如巴西等则从2012年步入下行轨道。为什么?实体经济不行了!实体经济基础脆弱的情况下,楼市繁荣营造出来的复苏是缺乏力量,缺乏可持续性的,楼市持续火爆的唯一好处,就是让寄生于楼市中的各种寄生虫吸血鬼有充足的鲜血喝,更容易营造出红光满面的繁荣景象。在这种人渣与恶棍齐飞,流氓与无赖一色的市场中,民众的财富不断被转移,购买力不断下降,而楼市泡沫膨胀出来的塑料花则日益生机勃勃绚丽多彩。

在实体经济复苏以后,美国开始变得更有底气,所以,特朗普政府才敢推出令许多国家瞠目结舌的减税政策,直接把大企业所得税率从35%大幅下调至21%,而企业海外回流利润的所得税率也从35%下降至8%—15.5%。这将带来更多的投资机会,而机会的增加,又会促使海外资金飞速回流美国,这必然会进一步促进美国经济的增长,与此同时,也会对其他经济体产生釜底抽薪的效应,造成美元荒。

相比之下,那些实体经济脆弱的经济体,不仅无法推出大规模的减税政策,还必须继续依托房地产,因为,在实体经济衰弱的情况下,税源减少,房地产成为了财政的主导力量,而房地产的持续火爆,又促使资金更多地摆脱实体经济而流向虚拟经济。财政只能更加依赖虚拟经济。这是巴西经济面临的真正棘手难题。而这种难题是很难化解的。因为,实体经济需要宽松,而虚拟经济需要去杠杆。这是冰火两重天,你到底是去灭火还是去化解冷冰?你宽松,资金流向虚拟经济。你去杠杆,首先伤及实体经济。无论宽松还是去杠杆,都在伤害实体经济,这是当下巴西银行所面临的真实困境,而这种困境许多人至今没有看懂,更遑论正确的解决之道。

这次美元荒爆发后,许多人把它看作是其他货币乘虚而入的机会。如果说乘虚而入,最有资本的,莫过于第二大货币欧元,而欧元当下的处境大家都已经看得非常清楚了。这次美元荒,将引爆全球性的大危机,这场大危机的严重程度将远远超过次贷危机、欧债危机,这场危机比拼的,还是各大经济体的健康程度、经济基础的牢固程度、民众的富裕程度,对比这几条,或许,更容易看清各大经济体各自所处的位置以及正在迎来的命运。

(血泪交织,百感交集,乃成此文。心情久久无法平复。知我者,乃天地间浩然正气,与深有同感的各位朋友。天佑中华!)

附新闻一:强势美元引爆外债高企

2018-05-30 来源:中国证券报·中证网

继5月21日盘中突破94关口后,美元指数仍牛气十足,再现加速上行态势。5月25日、28日,美元指数接连大涨0.51%、0.16%,更于29日盘中突破95整数关口,创去年11月7日以来新高。至此,最近6个交易日美元指数又大涨约1.4%,自4月中旬以来的累计涨幅已超过6%。

从持仓数据来看,自美元突破94关口后,市场看多美元的情绪继续升温。根据美国商品期货委员会(CFTC)公布的最新数据,5月16日至5月22日,美元非商业净多头增加2568张合约至2586张;欧元净多头减少8110张合约至91823张。

“在美债收益率攀升和强劲的美国经济增长两者作用之下,引发了全球投资组合的调整,这引爆了一些新兴市场的风险,导致资本流出。阿根廷和土耳其部分的问题源于本土。不过,新兴市场近期整体上维持得还行。”标普全球评级首席经济学家龚华德(Paul Gruenwald)对21世纪经济报道记者表示。

阿根廷在债务的问题是长期名声不佳,还在2001年爆发过史上最大的主权债务违约。但近年来,该国的外债水平出现扩张,据阿根廷国家统计局此前公布的数据显示,该国的外债规模在2017年扩张了20.3%,达到了2160亿美元。另据国际金融协会(IIF),该国的公债和企业债中外汇计价的债务占比超过6成。长期依赖外部资金的根源在于财政和经常账户存在双赤字的问题,据IMF,阿根廷2017年的财政赤字为GDP的6%,经常账户赤字为GDP的5%。

据IIF此前分析指出,阿根廷风险爆发的根源在于该国一系列的政策导致了经常账户赤字的快速恶化,经常账户赤字加上高企的通胀,使得该国比索汇率大幅高估。尽管阿根廷比索近期的下跌缓解了高估的程度,但IIF预计目前该国货币只跌去了一半的高估水平。因此,对于该国来说,如果寻求外部救助的目标是将汇率稳定在目前的水平,那么可能需要一笔更大的纾困资金。

如果未来不发生实质性的资本外流,债务顺利得到展期,经常账户赤字有一定的好转,IIF预计阿根廷2018年全年的外储流失为150亿美元,那么IMF300亿美元的纾困规模是可以稳定汇率的。不过,如果该国和IMF之间的谈判遇阻伤及投资者的信心,后果会比较糟糕。

和阿根廷类似的是土耳其也同样受到财政、经常账户双赤字问题的困扰,另外也严重依赖外部资金。( 21世纪经济报道)

附新闻二:"美元荒"或将持续:3个月Libor升至金融危机以来新高(节选)

2018-03-29 来源: 经济参考报

自去年年底以来,外汇融资市场的“美元荒”不仅没有得到缓解,反而愈演愈烈。据万得数据显示,截至27日,3个月期美元Libor涨至2.3020%,创2008年11月以来新高。美国3个月期Libor-OIS利差升破60个基点,刷新2009年5月以来最大。由于Libor-OIS利差一直被视为衡量美元流动性松紧的重要参考指标,该利差扩大,全球金融市场对“美元荒”的担忧加剧。

3个月期Libor-OIS利差从去年11月不到10个基点的“谷底”,扩大至逾60个基点。超越2016年货币市场基金改革时的阶段性高点,达到2011年欧洲主权债务危机时的水平。通常时候该利差都不到20个基点。

3个月期美元Libor是离岸美元关键的短期基准利率,是衡量银行间借贷成本的最重要指标。目前市场大约有350万亿美元的金融产品和公司贷款以及商业抵押贷款与Libor相关联,其中很大一部分直接以Libor为利率基准。3个月期Libor持续上升表明美元融资环境的持续紧张,俗称“美元荒”。而Libor-OIS利差主要反映全球银行体系的系统性信贷压力,利差扩大一般被视为银行间拆借的意愿下滑。

分析普遍预计,一季度末对美元的需求增加可能令Libor在几天内再涨0.2%。对冲基金CCTrack Solutions首席执行官Robert Savage表示,过去九年的经济扩张期内,人们不是很关注固定投资领域,市场很可能低估了“美元荒”的程度。

本月早些时候,美银美林利率策略师Mark Cabana指出,货币市场正在发生结构性变化,在这样的背景下Libor-OIS利差还将继续扩大,“美元荒”仍将持续。

花旗策略师Matt King等在报告中提到,利差扩大引发了对风险资产的普遍紧张情绪。较高的货币市场利率和风险资产的疲软很可能促成共同基金外流。如果这反过来又造成市场的进一步抛售,通过财富效应对经济的负面影响可能比利率的直接影响更大。

除了花旗之外,摩根士丹利首席策略师Jonathan Garner也表示,金融危机后,在全球低利率以及央行宽松政策的压制下,美元Libor一直处于纪录低位。2015年美联储开启加息以来,美元计价的Libor总体呈现上升趋势,今年开始Libor的急速上升可能比鹰派美联储更让市场担心,而且这个趋势可能贯穿一整年。

摘自—原创~时寒冰

| 上一篇 | 下一篇 |

|---|---|

| 华大基因,请停止你的忽悠! | 别了!史无前例的金融盛宴已到终场, |