不愿“打酱油”的海天,它的成功与争议

时间:18-03-29 来源:虎嗅网

不愿“打酱油”的海天,它的成功与争议

餐饮市场蓬勃发展,也带动了与餐饮共生的调味品市场。而在调味品行业已经诞生了一个行业巨头——海天味业(SH:603288),2014年上市后,海天味业的市值从500亿元飙升到了1600亿元,以至于有人称之为“酱油界的茅台”,近日海天味业公布2017年年报后,再次展现其令人惊叹的财务数据。

掌握定价权

尽管调味品市场不受人瞩目,但也不容小视。一方面,调味品刚性极强,使用比例基本固定,餐饮行业的高增长会一直带动调味品行业的增长,另一方面是外出就餐和外卖行业带来的调味品增量,据华泰研报的分析,在外就餐添加调味品的比例要高于在家做饭用量(在外是在家的1.58倍)。

城市人口在外就餐比例远高于农村,随着我国城镇化进程以及消费水平的提升,可以遇见调味品行业的远景也会不错。而海天至今已有300年的历史,在1994年成功转制民营,快速发展成为中国最大的酱油产销、出口企业。

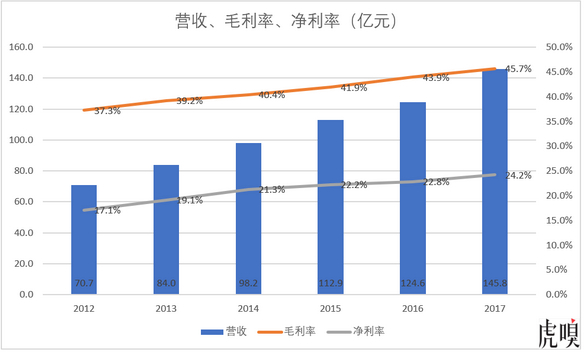

根据海天味业公布的2017财报,该公司2017年实现营业收入145.8亿元,较上年同期增长17.1%,净利润为35.3亿元,较上年同期增长24.2%。

看上图数据,会发现即使营收规模达145亿,海天的边际成本仍处于递减阶段。2012年到2017年,海天的营收从70.7亿元稳步增至145.8亿元,可怕的是毛利率也从37.3%增至45.7%,在实体制造业少有这么高的数据。

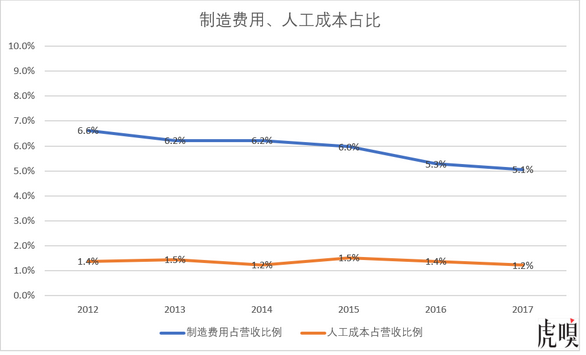

从成本上看,海天的产品成本主要在三部分:原材料、制造费用和人工成本。调味品行业一般在原材料价格上涨后提价,有较好的原材料成本转嫁能力,不过能从成本端增加毛利的主要是制造费用和人工成本。

如上,海天制造费用的占比在持续下降,人工成本也略有下降,可见海天规模效应优势明显,但2012年到2017年这两项成本合计占比仅下降了1.7%,与同期毛利上升的8.4%相比,差距甚大,所以,同期海天肯定是 有超额提价的。

有超额提价的。

海天味业的产品研发费用占比也在下降,表现出“老字号”的优势,与之相对的是销售费用占比的提升,靠市场份额驱动的海天味业,近年在综艺节目的赞助上明显上升。

与其他行业相比,调味品行业周期性特征不突出,调味品行业的稳定,也会使行业集中度越来越高。行业集中度进一步提升,又带来规模效应以及后续定价能力。

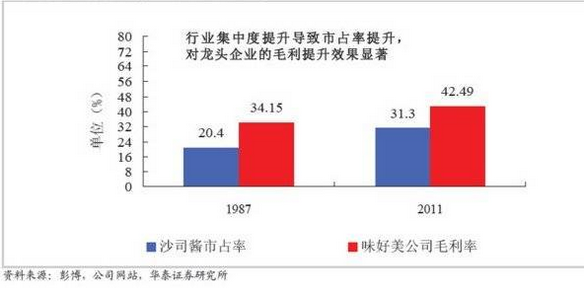

对调味品行业,产业集中度提高使得龙头企业市占率提升,之后利润率会较大提升,主要来源于定价能力会有一个阶跃性突破。华泰研报文章《调味品行业深度研究:小而美之再发现》中有一个味好美(McCormick & Co.)通过提升沙司酱市占率获得了稳定的毛利率增长的案例:

味好美是美国本土的一家调味品企业,在1987年的时候在美国沙司酱市场中的份额有20.4%,对应的毛利率是34.2%,而到2011年其市场份额扩大到31.3%,此时毛利率增加到42.5%,在这期间味好美对其产品进行了多次提价,且基本都成功了,销量并未受到影响。

为应对成本波动,调味品行业有2~3年一提价的传统,相比同行保持30%~35%左右的毛利率,海天味业的提价能力也表现的非常强大,甚至表现出垄断定价的实力。

海天的幸运源自何处

作为一个老字号,海天能靠“打酱油”存活至今并取得这样的成就,在外界看来是非常幸运的,而这份幸运源自这个调味品行业的特点,以及海天对行业的判断。

《荣甡与李锦记两个百年品牌的荣衰对比》描写了李锦记取代荣甡的原因:

但是上世纪80年代,李锦记摒弃费工费料的传统制法,开设十一条自动化流水线,实现蚝油大批量、多品种生产,而荣甡依然坚持用最古老——炭火煮蚝油,即便是其品质依旧,但只能困守小作坊,与第三代传人的死亡一同消失。

回到海天,南财专访的一篇文章也提到:

在90年代海天刚有一点家底时,海天便豪掷3000多万引进国外生产线,2005年又投资10亿建了一座100万吨的生产基地,2014年又投建了一座150万吨的生产基地。从酱油产品开拓市场,再有计划地拓展品类,形成了现在的规模和营收格局。

通过机械化制造提升规模产量,海天与李锦记的崛起如此相似。纵观海天历史和历年年报,海天能脱颖而出的原因主要有一下几点:

1. 产能护城河。从改制之后海天就开始扩大产能,2016年海天味业酱油产量达到147.4万吨,居行业第一。调味品作为刚需产品,海天恰好与国民经济发展同步提升产能,占据市场份额,掌握了行业话语权。目前海天在酱油品类的市占率已近18%,同时公司业绩会披露,其高端酱油占比已达35%以上。

2. 渠道优势。据国信证券经济研究所数据统计,海天味业2016年的市场份额和餐饮渠道也居首,占比分别为6.5%和70%。到2016年底,海天的渠道已覆盖全国31个省级行政区域,超300个地级市,近1000个县,33万个终端营销网点。在渠道管理上,海天采用先付款后发货的政策,避免自身资金被经销商占用。

3. 品牌认知。如同李锦记蚝油,海天味业一开始是专做酱油,用市场份额在消费者中建立了品牌认知,然后在酱油的品牌和渠道基础上做新的衍生调味品。另一方面,海天也承担了酱油国家标准,蚝油国家标准、发酵酱国家标准等多项国标的制定工作,承担了大批的国家科研项目,进一步强化海天的知名度。

总结以上,并没有太多秘密。2017报告期内,海天味业扔持续推进品牌发展战略,赞助了一些有影响力的综艺节目,例如《天籁之战》《非诚勿扰》《最强大脑》等,这一打法与当初李锦记也非常类似,这个行业并没随着时代变化改变很多。

对于海天的争议

海天从酱油开始,到酱油、调味酱、蚝油三驾马车,应该是有逻辑在里面的,这三样调味品受众广、需求大,市场容量相对大一些。

但现在市场容量相对较小的腐乳和醋也被海天盯上。2014年4月,海天通过并购广中皇食品,让腐乳成为公司首个扩展的子产品。2017年1月,海天又收购丹和醋业。海天年报披露其已控股参股了9个调味品、物流、贸易方面的子公司。

斑马消费的一篇文章认为:经过20多年的发展,海天味业在国内做到市场绝对第一,在国内调味品行业里,海天味业已没了对手。

由于李锦记的定位是家族企业,无从知道其数据。在国内方面,同行业上市公司还有千禾味业(SH:603027)、恒顺醋业(SH:600305)、加加食品(SZ:002650)、老恒和酿造(HK:02226)等,但即使加起来也与海天味业相差甚大,难以与海天味业相比较。

目前大众餐饮仍快速扩容,相比于高端餐饮,大众日常餐饮更易凸显规模效应,海天在大众餐饮凭借高产品性价比、细密的渠道,竞争优势非常明显。在大众调味品方面,恐怕海天味业真的没有了对手,但质疑的声音仍然存在。

界面文章《海天味业业绩增速加快但这家全球最大调味品公司估值可能已有泡沫》则认为根据市值计算,增长迅速的海天味业已经成为世界上最大的调味品公司。总市值(3月26日收盘1571.56亿)要高于纽交所上市的味好美(130亿美元左右)。但按照销售额计算,味好美2017财政年度总销售48.3亿美元,高于海天味业的23亿美元(约合人民币145.8亿元)。市值没有反映到销售额上,表明海天味业估值可能存在一定泡沫。

界面文章对于海天味业的争议在电商渠道的缺失。然而前文提到,海天的渠道优势在线下网点以及To B餐饮渠道的绝对优势,而加加食品通过云厨电商转型失败,也让调味品电商的前景不明朗。目前调味品电商并没有比传统渠道更有竞争力。

而这次财报的数据公布之后,市场继续看好海天味业的后市。Wind数据显示,20家投资机构都对海天味业给出了“买入”或 “推荐”的评级,海天还要继续涨?

摘自—虎嗅网

| 上一篇 | 下一篇 |

|---|---|

| 美团的阳谋,滴滴的陷阱 | 程维,你慌了吗? |